36 | Pandas & Numpy:策略与回测系统

景霄

讲述:冯永吉大小:14.65M时长:16:00

该思维导图由 AI 生成,仅供参考

大家好,我是景霄。

上节课,我们介绍了交易所的数据抓取,特别是 orderbook 和 tick 数据的抓取。今天这节课,我们考虑的是,怎么在这些历史数据上测试一个交易策略。

首先我们要明确,对于很多策略来说,我们上节课抓取的密集的 orderbook 和 tick 数据,并不能简单地直接使用。因为数据量太密集,包含了太多细节;而且长时间连接时,网络随机出现的不稳定,会导致丢失部分 tick 数据。因此,我们还需要进行合适的清洗、聚合等操作。

此外,为了进行回测,我们需要一个交易策略,还需要一个测试框架。目前已存在很多成熟的回测框架,但是为了 Python 学习,我决定带你搭建一个简单的回测框架,并且从中简单一窥 Pandas 的优势。

OHLCV 数据

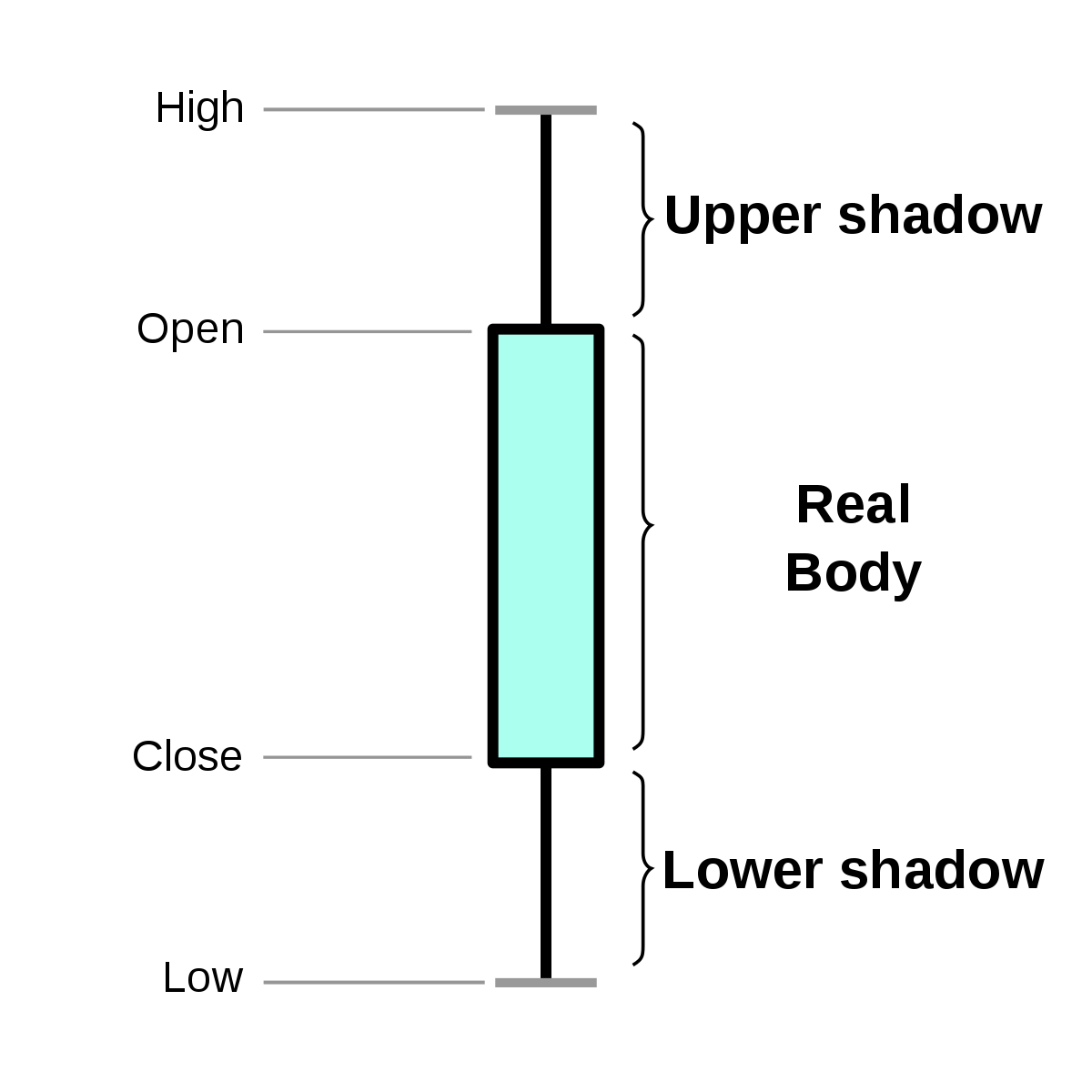

了解过一些股票交易的同学,可能知道 K 线这种东西。K 线又称“蜡烛线”,是一种反映价格走势的图线。它的特色在于,一个线段内记录了多项讯息,相当易读易懂且实用有效,因此被广泛用于股票、期货、贵金属、数字货币等行情的技术分析。下面便是一个 K 线示意图。

K 线示意图

其中,每一个小蜡烛,都代表着当天的开盘价(Open)、最高价(High)、最低价(Low)和收盘价(Close),也就是我画的第二张图表示的这样。

K 线的“小蜡烛” -- OHLC

类似的,除了日 K 线之外,还有周 K 线、小时 K 线、分钟 K 线等等。那么这个 K 线是怎么计算来的呢?

我们以小时 K 线图为例,还记得我们当时抓取的 tick 数据吗?也就是每一笔交易的价格和数量。那么,如果从上午 10:00 开始,我们开始积累 tick 的交易数据,以 10:00 开始的第一个交易作为 Open 数据,11:00 前的最后一笔交易作为 Close 值,并把这一个小时最低和最高的成交价格分别作为 High 和 Low 的值,我们就可以绘制出这一个小时对应的“小蜡烛”形状了。

如果再加上这一个小时总的成交量(Volumn),就得到了 OHLCV 数据。

所以,如果我们一直抓取着 tick 底层原始数据,我们就能在上层聚合出 1 分钟 K 线、小时 K 线以及日、周 k 线等等。如果你对这一部分操作有兴趣,可以把此作为今天的课后作业来实践。

数据下载完成后,我们可以利用 Pandas 读取,比如下面这段代码。

这段代码提供了两个工具函数。

一个是 read_file,它的作用是,用 pandas 读取 csv 文件。

另一个是 assert_msg,它的作用类似于 assert,如果传入的条件(contidtion)为否,就会抛出异常。不过,你需要提供一个参数,用于指定要抛出的异常信息。

回测框架

说完了数据,我们接着来看回测数据。常见的回测框架有两类。一类是向量化回测框架,它通常基于 Pandas+Numpy 来自己搭建计算核心;后端则是用 MySQL 或者 MongoDB 作为源。这种框架通过 Pandas+Numpy 对 OHLC 数组进行向量运算,可以在较长的历史数据上进行回测。不过,因为这类框架一般只用 OHLC,所以模拟会比较粗糙。

另一类则是事件驱动型回测框架。这类框架,本质上是针对每一个 tick 的变动或者 orderbook 的变动生成事件;然后,再把一个个事件交给策略进行执行。因此,虽然它的拓展性很强,可以允许更加灵活的策略,但回测速度是很慢的。

我们想要学习量化交易,使用大型成熟的回测框架,自然是第一选择。

比如 Zipline,就是一个热门的事件驱动型回测框架,背后有大型社区和文档的支持。

PyAlgoTrade 也是事件驱动的回测框架,文档相对完整,整合了知名的技术分析(Techique Analysis)库 TA-Lib。在速度和灵活方面,它比 Zipline 强。不过,它的一大硬伤是不支持 Pandas 的模块和对象。

显然,对于我们 Python 学习者来说,第一类也就是向量型回测框架,才是最适合我们练手的项目了。那么,我们就开始吧。

首先,我先为你梳理下回测流程,也就是下面五步:

读取 OHLC 数据;

对 OHLC 进行指标运算;

策略根据指标向量决定买卖;

发给模拟的”交易所“进行交易;

最后,统计结果。

对此,使用之前学到的面向对象思维方式,我们可以大致抽取三个类:

交易所类( ExchangeAPI):负责维护账户的资金和仓位,以及进行模拟的买卖;

策略类(Strategy):负责根据市场信息生成指标,根据指标决定买卖;

回测类框架(Backtest):包含一个策略类和一个交易所类,负责迭代地对每个数据点调用策略执行。

接下来,我们先从最外层的大框架开始。这样的好处在于,我们是从上到下、从外往内地思考,虽然还没有开始设计依赖项(Backtest 的依赖项是 ExchangeAPI 和 Strategy),但我们可以推测出它们应有的接口形式。推测接口的本质,其实就是推测程序的输入。

这也是我在一开始提到过的,对于程序这个“黑箱”,你在一开始设计的时候,就要想好输入和输出。

回到最外层 Backtest 类。我们需要知道,输出是最后的收益,那么显然,输入应该是初始输入的资金数量(cash)。

此外,为了模拟得更加真实,我们还要考虑交易所的手续费(commission)。手续费的多少取决于券商(broker)或者交易所,比如我们买卖股票的券商手续费可能是万七,那么就是 0.0007。但是在比特币交易领域,手续费通常会稍微高一点,可能是千分之二左右。当然,无论怎么多,一般也不会超过 5 %。否则我们大家交易几次就破产了,也就不会有人去交易了。

这里说一句题外话,不知道你有没有发现,无论数字货币的价格是涨还是跌,总有一方永远不亏,那就是交易所。因为只要有人交易,他们就有白花花的银子进账。

回到正题,至此,我们就确定了 Backtest 的输入和输出。

它的输入是:

OHLC 数据;

初始资金;

手续费率;

交易所类;

策略类。

输出则是:

最后剩余市值。

对此,你可以参考下面这段代码:

这段代码有点长,但是核心其实就两部分。

初始化函数(init):传入必要参数,对 OHLC 数据进行简单清洗、排序和验证。我们从不同地方下载的数据,可能格式不一样;而排序的方式也可能是从前往后。所以,这里我们把数据统一设置为按照时间从之前往现在的排序。

执行函数(run):这是回测框架的主要循环部分,核心是更新市场还有更新策略的时间。迭代完成所有的历史数据后,它会计算收益并返回。

你应该注意到了,此时,我们还没有定义策略和交易所 API 的结构。不过,通过回测的执行函数,我们可以确定这两个类的接口形式。

策略类(Strategy)的接口形式为:

初始化函数 init(),根据历史数据进行指标(Indicator)计算。

步进函数 next(),根据当前时间和指标,决定买卖操作,并发给交易所类执行。

交易所类(ExchangeAPI)的接口形式为:

步进函数 next(),根据当前时间,更新最新的价格;

买入操作 buy(),买入资产;

卖出操作 sell(),卖出资产。

交易策略

接下来我们来看交易策略。交易策略的开发是一个非常复杂的学问。为了达到学习的目的,我们来想一个简单的策略——移动均值交叉策略。

为了了解这个策略,我们先了解一下,什么叫做简单移动均值(Simple Moving Average,简称为 SMA,以下皆用 SMA 表示简单移动均值)。我们知道,N 个数的序列 x[0]、x[1] .…… x[N] 的均值,就是这 N 个数的和除以 N。

现在,我假设一个比较小的数 K,比 N 小很多。我们用一个 K 大小的滑动窗口,在原始的数组上滑动。通过对每次框住的 K 个元素求均值,我们就可以得到,原始数组的窗口大小为 K 的 SMA 了。

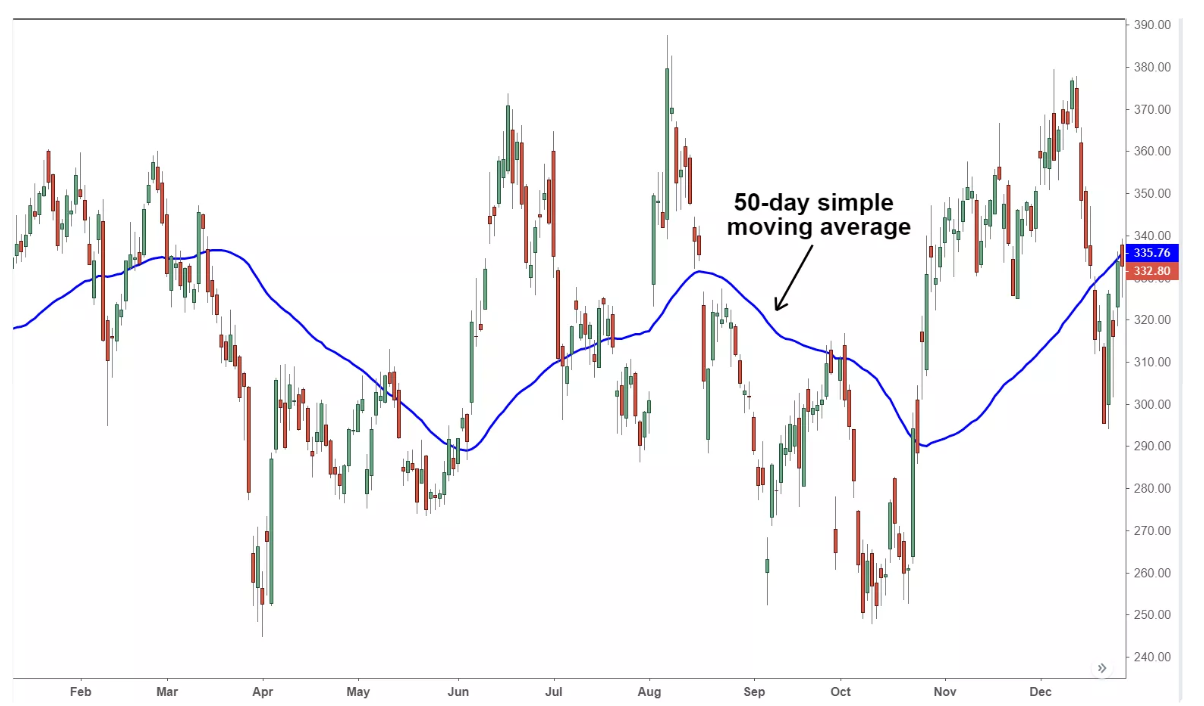

SMA,实质上就是对原始数组进行了一个简单平滑处理。比如,某支股票的价格波动很大,那么,我们用 SMA 平滑之后,就会得到下面这张图的效果。

某个投资品价格的 SMA,窗口大小为 50

你可以看出,如果窗口大小越大,那么 SMA 应该越平滑,变化越慢;反之,如果 SMA 比较小,那么短期的变化也会越快地反映在 SMA 上。

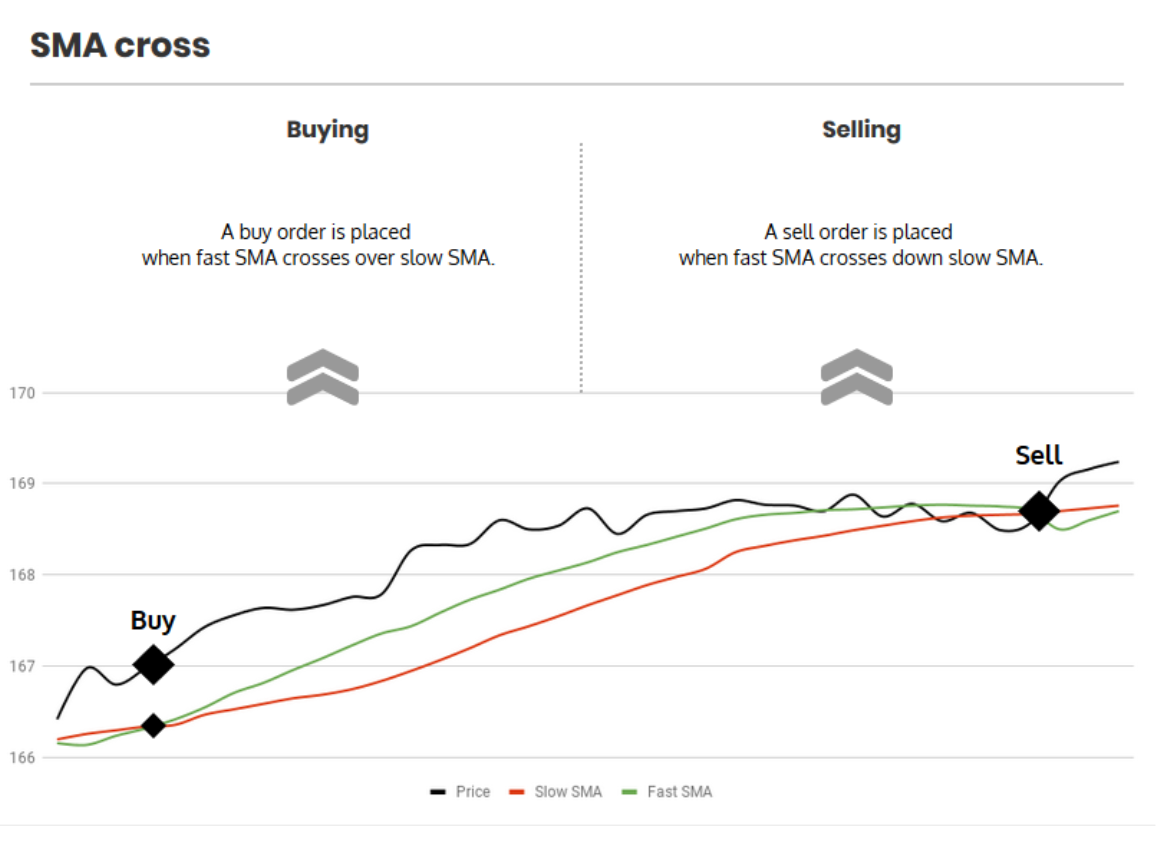

于是,我们想到,能不能对投资品的价格设置两个指标呢?这俩指标,一个是小窗口的 SMA,一个是大窗口的 SMA。

如果小窗口的 SMA 曲线从下面刺破或者穿过大窗口 SMA,那么说明,这个投资品的价格在短期内快速上涨,同时这个趋势很强烈,可能是一个买入的信号;

反之,如果大窗口的 SMA 从下方突破小窗口 SMA,那么说明,投资品的价格在短期内快速下跌,我们应该考虑卖出。

下面这幅图,就展示了这两种情况。

明白了这里的概念和原理后,接下来的操作就不难了。利用 Pandas,我们可以非常简单地计算 SMA 和 SMA 交叉。比如,你可以引入下面两个工具函数:

如代码所示,对于输入的一个数组,Pandas 的 rolling(k) 函数,可以方便地计算窗内口大小为 K 的 SMA 数组;而想要检查某个时刻两个 SMA 是否交叉,你只需要查看两个数组末尾的两个元素即可。

那么,基于此,我们就可以开发出一个简单的策略了。下面这段代码表示策略的核心思想,我做了详细的注释,你理解起来应该没有问题:

说完策略的核心思想,我们开始搭建策略类的框子。

首先,我们要考虑到,策略类 Strategy 应该是一个可以被继承的类,同时应该包含一些固定的接口。这样,回测器才能方便地调用。

于是,我们可以定义一个 Strategy 抽象类,包含两个接口方法 init 和 next,分别对应我们前面说的指标计算和步进函数。不过注意,抽象类是不能被实例化的。所以,我们必须定义一个具体的子类,同时实现了 init 和 next 方法才可以。

这个类的定义,你可以参考下面代码的实现:

为了方便访问成员,我们还定义了一些 Python property。同时,我们的买卖请求是由策略类发出、由交易所 API 来执行的,所以我们的策略类里依赖于 ExchangeAPI 类。

现在,有了这个框架,我们实现移动均线交叉策略就很简单了。你只需要在 init 函数中,定义计算大小窗口 SMA 的逻辑;同时,在 next 函数中完成交叉检测和买卖调用就行了。具体实现,你可以参考下面这段代码:

模拟交易

到这里,我们的回测就只差最后一块儿了。胜利就在眼前,我们继续加油。

我们前面提到过,交易所类负责模拟交易,而模拟的基础,就是需要当前市场的价格。这里,我们可以用 OHLC 中的 Close,作为那个时刻的价格。

此外,为了简化设计,我们假设买卖操作都利用的是当前账户的所有资金、仓位,且市场容量足够大。这样,我们的下单请求就能够马上完全执行。

也别忘了手续费这个大头。考虑到有手续费的情况,此时,我们最核心的买卖函数应该怎么来写呢?

我们一起来想这个问题。假设,我们现在有 1000.0 元,此时 BTC 的价格是 100.00 元(当然没有这么好的事情啊,这里只是假设),并且交易手续费为 1%。那么,我们能买到多少 BTC 呢?

我们可以采用这种算法:

那么此时,你就能收到 9.9 个 BTC。

类似的,卖出的时候结算方式如下,也不难理解:

所以,最终模拟交易所类的实现,你可以参考下面这段代码:

其中的 current_price(当前价格),可以方便地获得模拟交易所当前时刻的商品价格;而 market_value,则可以获得当前总市值。在初始化函数的时候,我们检查手续费率和输入的现金数量,是不是在一个合理的范围。

有了所有的这些部分,我们就可以来模拟回测啦!

首先,我们设置初始资金量为 10000.00 美元,交易所手续费率为 0。这里你可以猜一下,如果我们从 2015 年到现在,都按照 SMA 来买卖,现在应该有多少钱呢?

铛铛铛,答案揭晓,程序将输出:

哇,结束时,我们将有 57 万美元,翻了整整 57 倍啊!简直不要太爽。不过,等等,这个手续费率为 0,实在是有点碍眼,因为根本不可能啊。我们现在来设一个比较真实的值吧,大概千分之三,然后再来试试:

什么鬼?我们变成赔钱了,只剩下 2000 美元了!这是真的吗?

这是真的,也是假的。

我说的“真”是指,如果你真的用 SMA 交叉这种简单的方法去交易,那么手续费摩擦和滑点等因素,确实可能让你的高频策略赔钱。

而我说是“假”是指,这种模拟交易的方式非常粗糙。真实的市场情况,并非这么理想——比如买卖请求永远马上执行;再比如,我们在市场中进行交易的同时不会影响市场价格等,这些理想情况都是不可能的。所以,很多时候,回测永远赚钱,但实盘马上赔钱。

总结

这节课,我们继承上一节,介绍了回测框架的分类、数据的格式,并且带你从头开始写了一个简单的回测系统。你可以把今天的代码片段“拼”起来,这样就会得到一个简化的回测系统样例。同时,我们实现了一个简单的交易策略,并且在真实的历史数据上运行了回测结果。我们观察到,在加入手续费后,策略的收益情况发生了显著的变化。

思考题

最后,给你留一个思考题。之前我们介绍了如何抓取 tick 数据,你可以根据抓取的 tick 数据,生成 5 分钟、每小时和每天的 OHLCV 数据吗?欢迎在留言区写下你的答案和问题,也欢迎你把这篇文章分享出去。

公开

同步至部落

取消

完成

0/2000

笔记

复制

AI

- 深入了解

- 翻译

- 解释

- 总结

本文介绍了如何使用Pandas和Numpy构建一个简单的回测框架,以及在历史数据上测试交易策略的方法。作者首先讨论了对密集的orderbook和tick数据进行清洗和聚合的必要性,以及如何利用OHLCV数据来反映价格走势。通过示例演示了如何利用Pandas读取CSV文件,并提供了相应的代码示例。文章还介绍了两类常见的回测框架:向量化回测框架和事件驱动型回测框架,并对它们的特点进行了比较。在讲解回测流程时,作者提到了三个类:交易所类、策略类和回测类框架,并详细说明了它们的功能和接口形式。最后,通过代码示例展示了回测框架的初始化函数和执行函数的核心部分。 此外,文章还介绍了移动均值交叉策略的开发,通过对SMA的概念和原理进行解释,以及利用Pandas计算SMA和SMA交叉的方法。随后,详细讲解了如何搭建策略类的框架,包括定义抽象策略类和实现具体子类。最后,通过实现移动均线交叉策略的代码示例,展示了如何在init函数中定义计算大小窗口SMA的逻辑,以及在next函数中完成交叉检测和买卖调用。 总的来说,本文以清晰的逻辑结构和丰富的代码示例,介绍了如何利用Python中的Pandas和Numpy库构建简单的回测框架,对于想要学习如何利用Python进行交易策略回测的读者具有一定的参考价值。同时,通过实例展示了在真实历史数据上运行回测结果,并观察到在加入手续费后,策略的收益情况发生了显著的变化。

2019-07-3117人觉得很赞给文章提建议

仅可试看部分内容,如需阅读全部内容,请付费购买文章所属专栏

《Python 核心技术与实战》,新⼈⾸单¥59

《Python 核心技术与实战》,新⼈⾸单¥59

立即购买

© 版权归极客邦科技所有,未经许可不得传播售卖。 页面已增加防盗追踪,如有侵权极客邦将依法追究其法律责任。

登录 后留言

全部留言(19)

- 最新

- 精选

- Jingxiao置顶整理后的代码在这里:https://github.com/Eyelidstl/GeekTimePythonClass2019-08-0144

自由民这章比较难了,照着课程敲代码,调了半天可以运行了,结果却不对。把老师的代码下载回来仔细研究,终于清楚一些了。

自由民这章比较难了,照着课程敲代码,调了半天可以运行了,结果却不对。把老师的代码下载回来仔细研究,终于清楚一些了。作者回复: 加油

2019-11-012 方向有没有整理后的源代码,想统一查看2019-07-319

方向有没有整理后的源代码,想统一查看2019-07-319- fy老师,可以用git管理每次分析的代码么?2019-07-316

- Geek_kuntenapandas 的 resample 函数方便的进行合成大周期的k线数据2020-03-174

马建华def buy(self): """ 用当前账户剩余资金,按照市场价格全部买入 :return: """ self._position = float(self._cash / (self.current_price * (1 + self._commission))) self._cash = 0.0 老师,这里应该是:self._position = float(self._cash * (1-self._commission) / (self.current_price))吧?2020-08-113

马建华def buy(self): """ 用当前账户剩余资金,按照市场价格全部买入 :return: """ self._position = float(self._cash / (self.current_price * (1 + self._commission))) self._cash = 0.0 老师,这里应该是:self._position = float(self._cash * (1-self._commission) / (self.current_price))吧?2020-08-113 马建华assert_msg(isinstance(commission, Number), 'commission不是浮点数值类型')为何不是用float而是number2020-08-103

马建华assert_msg(isinstance(commission, Number), 'commission不是浮点数值类型')为何不是用float而是number2020-08-103- 宋强按照代码逻辑实现了一遍,发现即便是交易经手费是0,最后的收益也很大取决于数据本身。策略并不一定能盈利2020-02-1112

小侠龙旋风SMA函数只做了一件事:pd.Series(values).rolling(n).mean() 将传入的values转成一位数组以n个数据为单位滚动切分取平均值,返回一个均值数组 SMA的调用位置: SmaCross在继承Strategy后必须要重写的抽象方法init中: self.sma1 = self.I(SMA, self.data.Close, self.fast) # 用收盘价计算的10日均线 self.sma2 = self.I(SMA, self.data.Close, self.slow) # 用收盘价计算的20日均线 提议:数据可视化更能直观表达实现策略的方案。2019-09-011

小侠龙旋风SMA函数只做了一件事:pd.Series(values).rolling(n).mean() 将传入的values转成一位数组以n个数据为单位滚动切分取平均值,返回一个均值数组 SMA的调用位置: SmaCross在继承Strategy后必须要重写的抽象方法init中: self.sma1 = self.I(SMA, self.data.Close, self.fast) # 用收盘价计算的10日均线 self.sma2 = self.I(SMA, self.data.Close, self.slow) # 用收盘价计算的20日均线 提议:数据可视化更能直观表达实现策略的方案。2019-09-011 小侠龙旋风30日均线、10日均线、5日均线、小时、分钟... 大窗口SMA -> 小窗口SMA 策略:小窗口SMA从下穿过大窗口SMA,买入。大窗口SMA从下方突破小窗口 SMA,卖出。 这要先看看股市的简单策略分析才能明白。刚开始看,完全不懂。。。2019-09-011

小侠龙旋风30日均线、10日均线、5日均线、小时、分钟... 大窗口SMA -> 小窗口SMA 策略:小窗口SMA从下穿过大窗口SMA,买入。大窗口SMA从下方突破小窗口 SMA,卖出。 这要先看看股市的简单策略分析才能明白。刚开始看,完全不懂。。。2019-09-011

收起评论